在现代社会,随着经济的不断发展,财税合规的重要性日益凸显。合规不仅能避免不必要的法律风险,还能提升企业的信誉和竞争力。那么,如何做到财税合规呢?

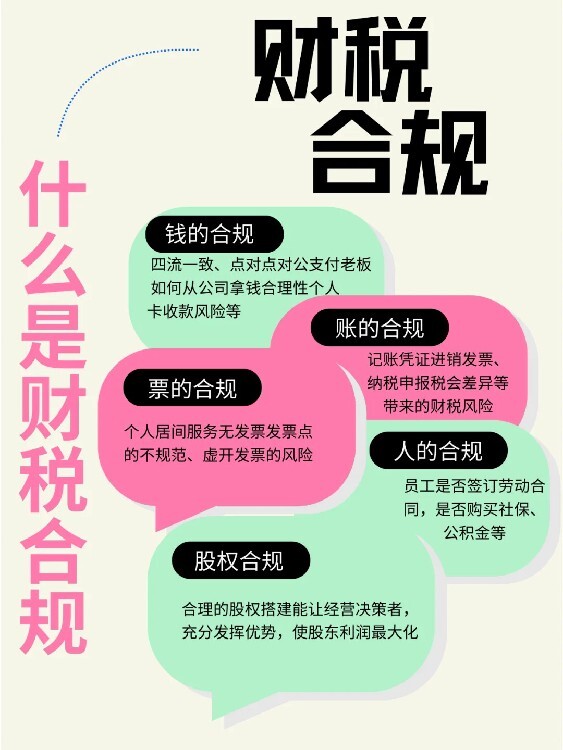

,要了解和遵守相关的财税法规和政策。这包括税收政策、法律法规、财务制度等。只有对这些法规政策有深入的了解,才能确保企业在财税方面的合规性。其次,要建立完善的内部财税管.理制度。企业要设立的财税管.理部门,负责企业的财税管.理工作。同时,还要建立完善的内部控制体系,确保财税工作的准确性和合规性。后,要定期进行财税自查和风险评估。企业要定期对自身的财税工作进行检.查和评估,发现问题及时整改,确保企业的财税合规。通过以上的措施,企业可以实现财税合规,保障企业的经济利益和社会责任。

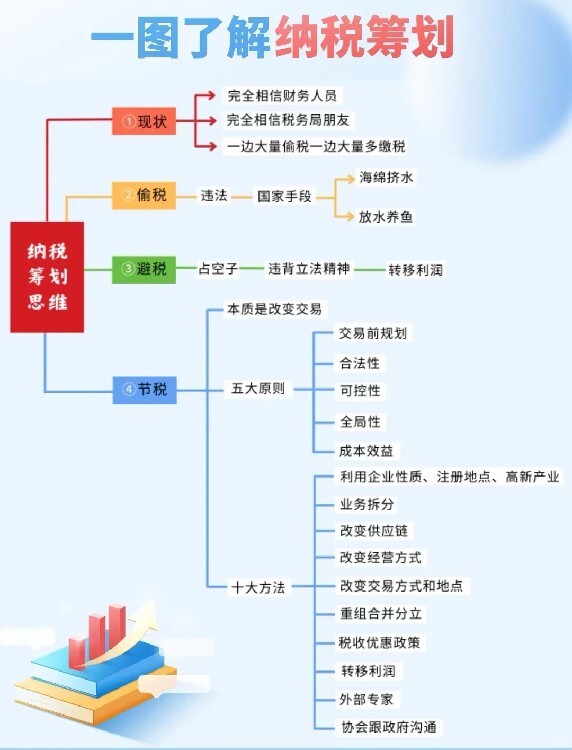

税收筹划是企业在合法范围内,通过合理选择税收政策、税收优惠政策等手段,降低税收负担的过程。企业在进行税收筹划时,应遵循以下原则:

1. 合法性原则:符合国家税收法律法规的规定,不得违反税收法规。

2. 经济性原则:应在满足合法性的前提下,实现税收负担的小化。

3. 可操作性原则:应具有可操作性,能够在实际生产经营中得以实施。

财务报表合规

财务报表是企业财务信息的主要载体,对企业的经营决策、投资者的投资决策等具有重要影响。企业财务报表应遵循以下原则:

1. 真实性原则:财务报表应真实反映企业的财务状况、经营成果和现金流量,不得存在虚假记载、误导性陈述等现象。

2. 完整性原则:财务报表应完整反映企业的财务状况、经营成果和现金流量,不得遗漏重要会计事项。

3. 一致性原则:财务报表各项目之间、财务报表与相关文件之间应保持一致,不得存在矛盾。

税务申报合规

税务申报是企业履行纳税义务的重要环节,企业应确保税务申报的合规性。具体包括:

1. 按时申报:应按照税收法律法规的规定,按时向税务机关报送税务申报表。

2. 真实申报:应按照税收法律法规的规定,如实填报税务申报表,不得存在虚假申报、漏报等行为。

3. 完整申报:应按照税收法律法规的规定,完整填报税务申报表,不得遗漏重要税种、税目等。

内部控制合规

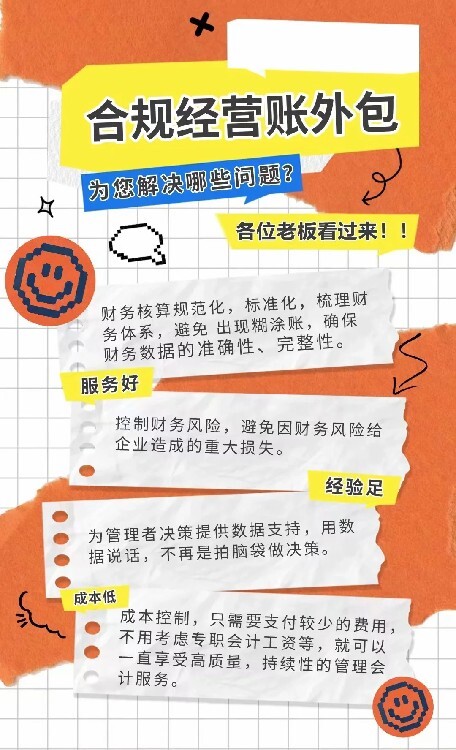

企业内部控制是企业管理的重要组成部分,对企业财税合规具有重要作用。企业应建立健全内部控制制度,确保财税管理的合规性。具体包括:

1. 制定内部控制制度:根据国家税收法律法规和企业实际情况,制定内部控制制度。

2. 加强内部审计:加强内部审计工作,定期对财税管理进行审计,发现问题及时整改。

3. 提高员工素质:加强员工培训,提高员工的财税知识和业务能力,确保财税管理的性。

今天,许多老板们对税务问题变得异常敏感。那么,我们就来探讨一下税务在过去这些年里究竟经历了哪些变化。十年前,无论是税务稽查还是税务检查,都主要依赖举报来发现问题,鼓励民众监督,对举报者给予奖励。而对于补缴税款,则更多依赖于威胁和恐吓。

当时,所有的交易记录都是纸质凭证,需要一张张地仔细翻阅,即便忙到吐血也可能一无所获。

因此,税务人员有时会采取一种强硬的态度,让纳税人感到害怕,从而更容易达成补缴税款的协议。

然而,这两年来,税务检查的手段越来越,让人无处遁形。在科技的支持下,税务部门能够获取更多的数据和信息,使得逃税行为变得越来越困难。

如今,税务部门不再依赖举报和恐吓,而是更加注重数据分析和科技应用。

例如,电商平台有义务保留至少三年的交易数据,而生活中也处处充满了,这些都在帮助税务部门更好地追踪和打击逃税行为。

例如,某家上市公司因为虚报财务数据而引起了税务部门的注意。通过对其交易数据的分析,税务部门发现该公司在财务报表上存在多处疑点。

终,该公司因为逃税行为被处以巨额罚款,并面临声誉损失的风险。

财税合规指企业按照相关的财务和税务法规、政策、标准等要求进行经营和管理,确保企业合法合规运营的一系列行为和措施。它涵盖了企业财务数据的真实、准确、完整报告,遵守税收政策,履行纳税义务,确保企业合规经营,维护市场秩序和公平竞争环境。

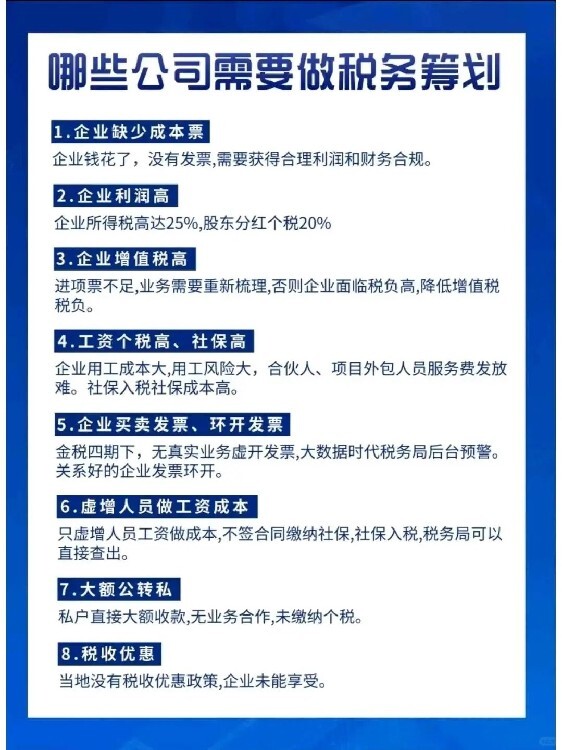

这九种情况需要做税务筹划:

1、企业缺少成本票;

2、企业利润高;

3、企业增值税高;

4、税收优惠;

5、虚增人员做工资成本;

6、大额公转私;

7、工资个税高、社保高;

8、企业买卖发票、环开发票;

9、高收入人群。

税务筹划遵循四大基本原则:

1、合法性 2、事前性 3、目的性 4、全局性

以下是一份关于成都企业纳税筹划策略与实践的详细指南:

一、了解税法规定与政策环境

熟悉税法:成都企业应全面了解和掌握国家及地方的税收法律法规,确保经营活动符合税法要求,避免因不了解税法而导致的违规行为。

关注政策变化:积极关注税收政策的变化,特别是与成都地区相关的税收优惠政策,以便及时调整税务筹划策略。

二、利用税收优惠政策

国家税收优惠政策:充分利用国家提供的税收优惠政策,如大额个体户核定、自然人代开发票等,合理享受税收优惠。

地方税收优惠政策:成都企业应关注并利用地方提供的税收优惠政策,如税收财政扶持奖励、税收返还等。例如,在地方经济园区新注册有限公司,拆分部分主体业务,在园区纳税,可以享受增值税和企业所得税的扶持奖励。

三、合理安排经营业务

优化业务流程:通过调整经营策略、优化业务流程等方式,降低税收负担。例如,企业可以考虑将部分业务转移到税收优惠园区享受税收政策。

调整资产配置:通过调整资产负债表结构,合理安排资产配置,达到优化税务成本的目的。例如,可以在合法范围内推迟应交税金,延缓税收支出。

四、选择合适的税收筹划工具

投资基金:利用投资基金等金融工具进行税务筹划,如通过投资基金享受税收减免政策。

壳公司:在特定情况下,可以通过设立壳公司进行税务筹划,但需注意合规性和风险防控。

五、进行税务筹划风险评估与防控

评估风险:在进行税务筹划时,应全面评估可能面临的风险,包括税务风险、法律风险等。

制定防控措施:针对评估出的风险,制定相应的防控措施,如加强内部管理、完善税务筹划方案等。

六、定期进行税务审计与调整

税务审计:定期进行税务审计,发现潜在问题并及时解决。

调整税务筹划方案:根据税务审计结果和税收政策的变化,及时调整税务筹划方案,确保合规性和有效性。

七、案例分析与经验借鉴

分析成功案例:借鉴其他成都企业在税务筹划方面的成功案例,了解他们的筹划策略和实施方法。

总结失败教训:分析税务筹划失败的案例,总结教训并避免类似问题再次发生。

八、保持与税务机关的沟通与联系

及时沟通:与税务机关保持良好的沟通与联系,及时了解税收政策和规定的变化。

解决疑问:在税务筹划过程中遇到疑问或问题时,及时向税务机关咨询并寻求帮助。

综上所述,成都企业在进行纳税筹划时,应全面了解税法规定与政策环境,充分利用税收优惠政策,合理安排经营业务,选择合适的税收筹划工具,进行税务筹划风险评估与防控,定期进行税务审计与调整,并借鉴成功案例与教训。同时,保持与税务机关的沟通与联系也是非常重要的。通过这些策略与实践指南的应用,成都企业可以合法合规地降低税负,提高经营效益和竞争力。