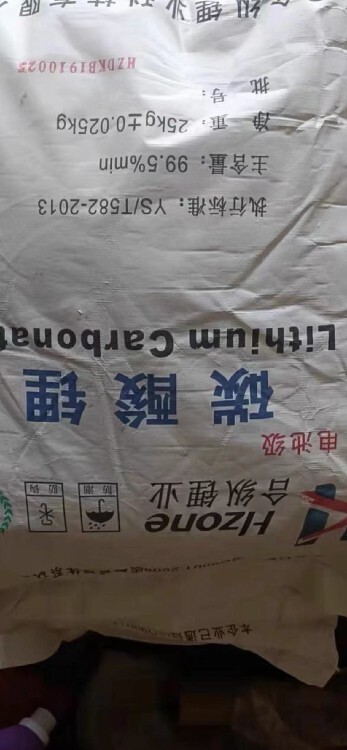

电池级碳酸锂回收 碳酸锂全自动吨袋拆包机的工作原理及工作流程:

1、电动葫芦固定在顶部框架的横梁上,也可以固定在楼板上;

2.吨袋由电动葫芦吊起,到料斗上方,袋口伸入料斗进料口内,然后关紧夹袋阀,解开扎袋绳索,缓慢打开夹袋阀,袋内的物料顺利流入料斗;

3、物料经料斗落料到其下部的旋转阀,进入底部管道,工厂来的压缩空气可将物料气力输送到目的地,完成拆包输送工作(如不需要输送,此阀门可省去)

4、对细粉物料该套设备可以内置或外接除尘器,以便将倾倒过程中产生的粉尘滤除,并将洁净尾气排入大气,使工人能在清洁的环境中轻松地工作。如果是干净的碳酸锂,粉尘含量少,在排气口安装聚酯滤芯可以达到除尘目的,无需除尘器;

5、电动葫芦若固定在框架上,顶部楼板无需承受此载荷;

6、底部用地脚螺栓固定,无需预埋基础;

7、拆包机数量多时,也可并排放置,便于工厂集中管理和规划。

碳酸锂回收厂家 全国上门服务 电池级碳酸锂 碳酸锂粉料吨袋拆包机工作流程:

1、吨袋拆包机是通过叉车或电动葫芦提升料袋至进料口。

2、进行压袋,人工将包装袋下料口拆开后,打开流量控制阀和附带的振动或拍打装置。

3、促使包装袋内的物料通过自重落到下方料斗中。

4、可配套我公司管链输送装置将物料运走。

回收碳酸锂厂家 碳酸锂是锂电池正极材料的重要组成部分,当前锂价已进入个别设定的合理区间。中国科学院院士、清华大学教授欧阳明高近日在“云上宜宾-对话”上表示,10万~20万元是碳酸锂相对合理的价格区间,

欧阳明高表示,设定碳酸锂价格的合理区间,一方面要通过生产成本的测算,同时也要考虑电池回收和产业链安全问题。就碳酸锂成本而言,从成本较低的盐湖提锂到成本较高的云母提锂,目前生产成本在每吨5万~16万元的区间。从电池回收的角度来说,如果碳酸锂价格低于每吨10万元,电池回收行业会受到较大影响。

值得注意的是,在电池级碳酸锂跌破20万元/吨时,就有券商研报预计降价进入尾声。中信建投研报指出,跌破20万元/吨已致部分外购矿石的锂盐加工厂亏损,底部成本支撑逐步显现,锂盐企业出现减产,月度产量连续下滑。价格继续下跌或引发锂盐厂减产扩大,以及部分高成本矿山推迟投产,形成成本支撑,预计锂盐价格下跌已经步入尾声,建议重视底部布局机会。

然而,某不具名的碳酸锂分析师认为,供需状况对锂价表现影响更大,碳酸锂的下游终端主要是新能源汽车,市场确实有筑底意愿,但国内新能源车市表现一般,上游原材料厂商信心不足,尽管多数厂商在减产,但也有个别厂商在放量,因此碳酸锂的市场供应相对充裕。

回收碳酸锂

一、锂资源储备和锂盐投产情况

锂资源的主要类型包括卤水型(盐湖卤水、地热卤水等)、硬岩型(锂辉石、锂云母、磷锂铝石等)和黏土型(锂黏土等)。其中,盐湖卤水、锂辉石与锂云母为锂资源的三大主要类型,已实现工业化开采冶炼,合计探明储量占全球总储量的九成以上。

从全球锂资源分布情况来看,锂资源储备的集中度较高。美国地质调查局2022年的数据显示,全球锂资源储量共13025万吨。其中,锂资源储备多的国家为智利,共计4650万吨,约占全球锂资源总储量的36%;澳大利亚有3100万吨探明储量,约占24%;阿根廷共有1350万吨,约占10%,中国共有1000万吨,约占8%,美国共有500万吨,约占4%,大资源储备地区合计占比达82%。

盐湖卤水是目前储量丰富的锂资源类型,约占全球锂资源储量的60%,主要分布于智利、阿根廷、我国青海和西藏。锂辉石的锂品位较高,通常在1%—4%,由于冶炼工艺成熟,是目前商业化提锂程度高的资源类型,主要分布在澳大利亚,在非洲、巴西、我国四川也有资源储备。锂云母是含有铷、铯等伴生金属的资源,锂品位相对低位成分结构复杂,提锂难度较高,目前已探明开发的资源全部位于我国江西地区,仍存在大量未完全勘探矿山储量。我国锂资源储量约750万吨LCE,以盐湖卤水型锂矿为主,占比接近八成,青海、西藏和四川锂资源储量占国内锂资源储量的绝大部分,总体锂资源勘探开发程度较低。

在整个锂产业链中,上游锂资源获取后即进行锂盐的初级和二级生产加工,目前主要的锂盐产品是碳酸锂和氢氧化锂。由于初级碳酸锂再加工的技术已十分成熟,锂矿冶炼企业基本上能完成由锂矿直接生产电池级碳酸锂的全过程。盐湖企业由于提纯技术、成本考量等原因,更多生产工业级碳酸锂,之后下游正极材料企业还会根据产品需要,委托加工企业进行提纯除杂。

近年来,随着新能源行业快速发展,碳酸锂作为新能源汽车动力电池和储能电池主要原材料,市场规模也快速增长。在下游需求驱动下,全球锂资源开发呈明显加速趋势。2017—2022年,全球锂盐产量年均复合增长率达30.3%。2022年,全球锂盐产量合计约90.4万吨,同比增长48.2%。

回收碳酸锂

消费电子电池方面,钴酸锂是代商品化的锂电池正极材料,主要应用在手机、电脑等小型消费电子产品上,也是碳酸锂下游消费的重要组成。近年来,电脑、手机等传统消费电子产品市场规模相对稳定,随着新型消费电子领域产品不断涌现,此类市场更加关注电池性价比,磷酸铁锂电池、锰酸锂电池因单位成本更低,在消费电子市场的应用比例正逐步提高。

电动两轮车方面,2019年,新国标落地开启了两轮车锂电化的热潮。2022年,我国电动两轮车销量超过5000万辆,同比增长15%。随着消费者对电动两轮车动力性能、续航能力的需求进一步提高,电动两轮车蓄电池由铅酸电池逐步转为能量密度更高的锂电池。2022年,锂电池电动两轮车渗透率约为25%,同比上升1.6个百分点。虽然随着共享出行、即时配送、零售配送等新业态的普及,电动两轮车市场规模保持较快增长,但是电动两轮车在锂电池需求中占比有限。此外,钠离子电池能量密度与磷酸铁锂和锰酸锂相似,由于综合成本较低,在电动两轮车市场具有一定优势。

碳酸锂在传统领域的应用主要包括陶瓷、玻璃、润滑脂、医药、合金、聚合物等。其中,玻璃、陶瓷合计占比约为43%,润滑脂占比约为26%。2022年,碳酸锂用于传统的消费量约3.3万吨,占碳酸锂消费总量的7%左右。

碳酸锂在玻璃和陶瓷中作为添加剂,能提高玻璃的抗腐蚀能力,增强陶瓷的硬度。由于目前玻璃及陶瓷作为日用品的需求已趋于饱和,增长点主要在于一些特殊陶瓷材料。

碳酸锂

消息面上,因终端需求较差、成本倒挂,节前碳酸锂生产企业陆续宣布减产检修计划。其中,9月25日盛新锂能表示,全资子公司致远锂盐近期将对产线进行正常检修,具体时间待定。9月27日,志存锂业宣布于9月29日至10月25日对部分基地设备进行检修,预计10月份碳酸锂减量3000吨左右。目前上下游维持博弈但下游逐步掌握主动,上游库存累积。

李旎认为,节前出现头部厂商集中减产,主要原因在于生产企业的自有矿并不能完全满足冶炼能力,还需要进口锂精矿用于生产,因此国内的碳酸锂原料依存度一直较高。“将8月锂辉石进口实物数量换算成1.87万吨碳酸锂当量来看,进口锂辉石冶炼所得的碳酸锂在总产量中占比大概是40%。当前国内碳酸锂平均生产成本为144000元/吨,外购矿企业面临较大的成本压力,现货价格下跌至160000—170000元/吨后,部分外购矿企业已出现成本倒挂。”李旎表示,如果这类企业陆续减产,整体产量水平可能继续回落至3.4万吨以下,环比下降18%。减产预期兑现后,供需错配现象有望缓解,驱动碳酸锂现货价格继续反弹。