财税合规五大原则,经营千万条 合规条

1、事前规划

只有在事前进行规划的才叫做税务规划,事后的那些都有可能是偷税漏税,所以一定要在企业经营行为发生之前就做好规划。

2、如实申报

不要去触碰虚开发票,要敬畏以票治税和以数治税。

3、四流合一

发票流、资金流、合同流、货物流要相互统一、相对应,这是税务部门判断是否存在偷税漏税的重要依据,要是不一致,就可能会遭到税务稽查。

4、业务真实

要有实际真实的经营,不能搞空壳公司虚开、变票走账或者“分拆”来牟利。

5、合理进行业务配合

要找准法律依据,合法合规地进行筹划,而不是在灰色地带去钻空子。经营千万条,合规条税务不合规,经营变白费谨记财税合规五大原则让企业在合法合规的道路前行

作为一名在中小企业财税领域摸爬滚打多年的前从业者,我来回答一下这个问题。

一、日常财税处理

中小企业在日常运营中,需要处理大量的财税事务,如开具发票、记账、申报纳税等。这些工作虽然基础,但一旦出错,就可能给企业带来不小的损失。很多中小企业会选择外包给的财税服务机构,确保日常财税事务的准确性和及时性。

二、税务筹划与优化

随着企业的发展,税务筹划和优化成为了一个重要的议题。如何通过合理的税务规划,降低企业的税负,提高盈利能力,是每个企业都需要考虑的问题。在我之前的经历中,我帮助企业分析了各种税收政策,提出了针对性的税务筹划方案,帮助企业实现了税负的降低。

三、财税风险防控

中小企业在经营过程中,常常会遇到各种财税风险,如税务稽查、发票违规等。这些风险一旦爆发,就可能给企业带来严重的后果。

四、财税咨询与培训

很多企业会寻求的财税咨询和培训服务。在我的经历中,我为企业提供了各种财税咨询服务,解答了企业在经营过程中遇到的财税问题。

五、财务分析与预测

通过对企业的财务数据进行分析和预测,企业可以更加准确地把握市场趋势和经营风险。一家好的财税服务机构能为企业提供了全面的财务分析和预测服务,帮助企业制定更加科学的经营策略。

以上就是我根据亲身经历总结的中小企业通常需要的一些财税服务。

在以数制税的金四大环境下,学习财税合规是必然的。企业要依法纳税,合法经营是持续发展的前提。

老板们一定要明白是交易产生税,而不是做账产生税,我们要在完全合法合规的前提下,展开科学且合理的规划,有效降低税费负担,守住我们辛苦拼搏的资产。

今天,许多老板们对税务问题变得异常敏感。那么,我们就来探讨一下税务在过去这些年里究竟经历了哪些变化。十年前,无论是税务稽查还是税务检查,都主要依赖举报来发现问题,鼓励民众监督,对举报者给予奖励。而对于补缴税款,则更多依赖于威胁和恐吓。

当时,所有的交易记录都是纸质凭证,需要一张张地仔细翻阅,即便忙到吐血也可能一无所获。

因此,税务人员有时会采取一种强硬的态度,让纳税人感到害怕,从而更容易达成补缴税款的协议。

然而,这两年来,税务检查的手段越来越,让人无处遁形。在科技的支持下,税务部门能够获取更多的数据和信息,使得逃税行为变得越来越困难。

如今,税务部门不再依赖举报和恐吓,而是更加注重数据分析和科技应用。

例如,电商平台有义务保留至少三年的交易数据,而生活中也处处充满了,这些都在帮助税务部门更好地追踪和打击逃税行为。

例如,某家上市公司因为虚报财务数据而引起了税务部门的注意。通过对其交易数据的分析,税务部门发现该公司在财务报表上存在多处疑点。

终,该公司因为逃税行为被处以巨额罚款,并面临声誉损失的风险。

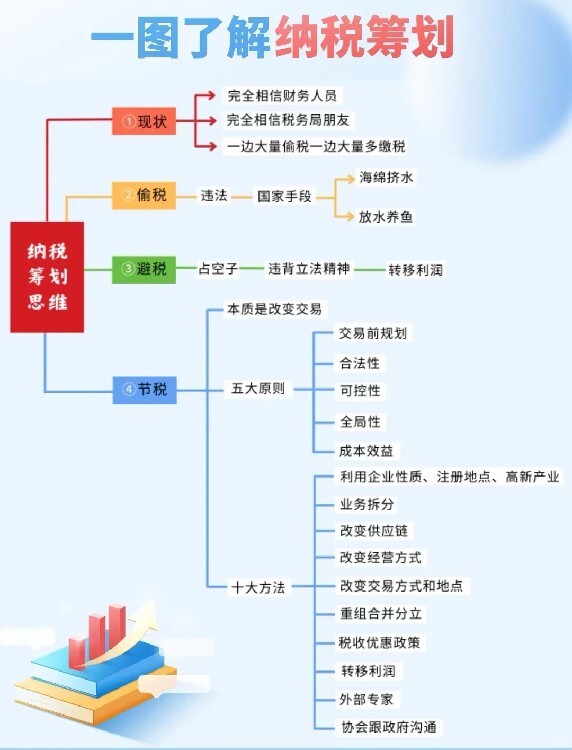

很多老板对税务筹划不熟悉,认为税务筹划就是偷税、漏税。这其实是一个误区,今天就认真讲清楚,什么是税务筹划。

什么是税务筹划?

税务筹划,是指在纳税行为发生之前,在不违反法律法规的前提下,通过对纳税主体的经营活动或投资行为等涉税事项做出事先安排,以达到少缴税或递延纳税目标的一系列谋划活动。

记住一句话:只有事前规划的才叫税筹,事后的筹划都是偷税漏税。

税务筹划的特点

合法性:对于合法性,是纳税筹划中明显的特点。其在实际规划中,能够具有一定的合法性、合情合理的纳税行为。

性:其主要就是指纳税人在对自身所经营、投资等方面的规划和设计。而在实际中,部分纳税人在这方面存在一定的滞后性。具体表现在产品或劳务销售后才缴纳相关的税收,这种现象就为纳税人在进行经营活动方面提供事先筹划的途径。

目的性:纳税筹划具有的目的性,主要作用就是能够在大程度上帮助纳税人减轻税收所带来的负担。

在通常情况下,企业减轻税收负担,有两种方式可选择:

选择比较低的税负,具体来说就是在所有可提供的纳税方案中选择低的方案进行;

滞延纳税时间,这就是指企业在面对纳税总额相同的方案中,采用纳税时间较晚的。

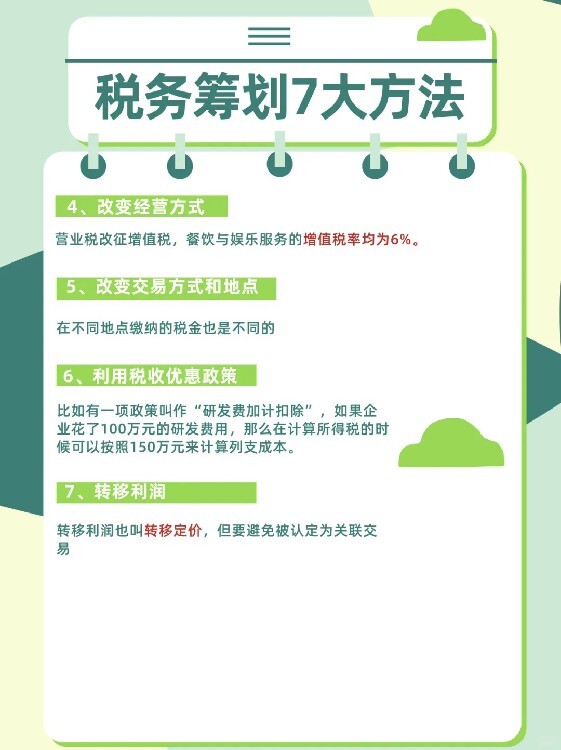

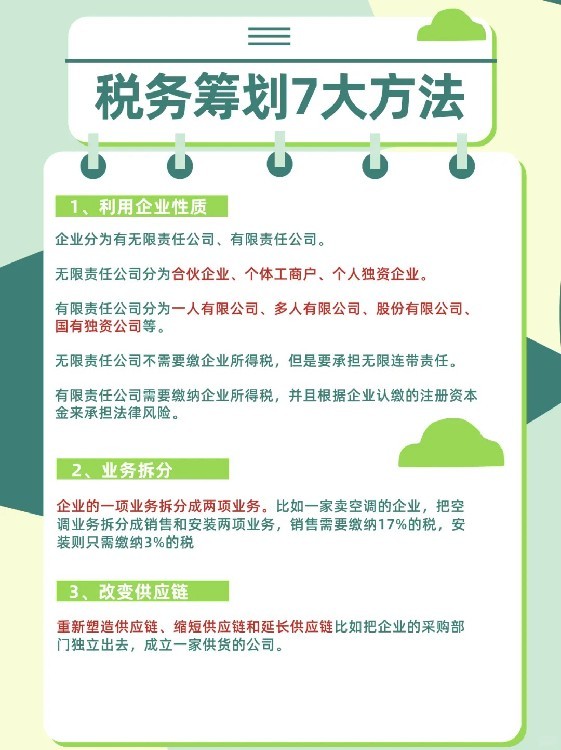

常见税收筹划的方法

纳税人主体筹划法、计税依据筹划法、税率筹划法、税收优惠筹划法、会计政策筹划法、税负转嫁筹划法、递延纳税筹划法、临界点筹划法、业务转化筹划法等等。

成都高新技术企业在纳税筹划优化方面,可以遵循以下路径:

一、充分利用税收优惠政策

深入了解和把握政策

成都高新技术企业应密切关注国家及地方发布的税收优惠政策,如所得税减免、研发费用加计扣除、技术转让收入减免等。

通过税务部门、行业协会、咨询机构等渠道,及时获取新的税收优惠政策信息。

积极申请相关认定

积极申请高新技术企业认定,以享受所得税减免等优惠政策。

对于符合条件的研发项目,及时申请研发费用加计扣除等税收优惠。

合理规划利润结构

在合法合规的前提下,通过调整利润结构,降低应纳税所得额,从而减轻税负。

二、加强税务风险管理

完善税务管理制度

建立健全税务管理组织机构,明确税务管理职责和流程。

制定和完善税务管理制度,包括税务筹划、纳税申报、税务风险控制等方面的规定。

强化税务内部控制

加强税务内部控制,确保税务筹划、纳税申报等环节的合规性。

定期进行税务自查和风险评估,及时发现和纠正潜在的税务风险。

提高税务管理人员素质

加强税务管理人员的培训和教育,提高其税收法规知识和税务筹划能力。

鼓励税务管理人员参加税务师、注册会计师等职业资格考试,提升素养。

三、优化税务筹划方案

合理选择纳税方式

根据企业实际情况和税收政策,合理选择纳税方式,如增值税一般纳税人和小规模纳税人的选择等。

合理规划投资项目

在进行投资决策时,充分考虑税收因素,选择税收优惠较多的投资项目。

利用国际贸易规则

对于有国际贸易业务的高新技术企业,可以合理利用国际贸易规则,如避免双重征税协定等,降低跨境经营的税负。

四、加强与税务机关的沟通与合作

建立良好的沟通机制

与税务机关建立良好的沟通机制,及时了解税收政策和征管要求的变化。

积极参与税务机关组织的培训、研讨会等活动,加强与税务机关的交流和合作。

及时申报纳税

严格按照税法规定的时间和程序进行纳税申报,确保申报数据的准确性和及时性。

对于税务机关的稽查和检查,应积极配合并提供相关资料和说明。

五、利用智慧税务提升筹划效率

利用大数据和人工智能技术

成都高新技术企业可以运用大数据和人工智能技术,对税务数据进行深度挖掘和分析,发现潜在的税务筹划机会和风险点。

推广使用电子税务局

积极推广使用电子税务局等在线服务平台,实现税务业务的远程办理和办理。

通过电子税务局平台,及时了解税收政策和征管要求的变化,提高税务筹划的针对性和实效性。

综上所述,成都高新技术企业在纳税筹划优化方面应充分利用税收优惠政策、加强税务风险管理、优化税务筹划方案、加强与税务机关的沟通与合作以及利用智慧税务提升筹划效率。这些措施的实施将有助于降低企业税负、提高经济效益和竞争力。